Chứng khoán Mirae Asset (Việt Nam) vừa có báo cáo phân tích Kinh tế vĩ mô và thị trường chứng khoán 9 tháng 2023 và triển vọng quý 4.

Kinh tế vĩ mô từng bước nỗ lực hướng tới mục tiêu tăng trưởng

GDP của Việt Nam ghi nhận mức tăng 4,24% so cùng kỳ trong 9 tháng đầu năm, từng bước nỗ lực hướng tới mục tiêu tăng trưởng 6% so cùng kỳ trong năm 2023.

Tăng trưởng GDP quý 3 đạt 5,33% so cùng kỳ, tốc độ nhanh hơn so với hai quý trước (2Q23: +4,05% so cùng kỳ; 1Q23: +3,28% so cùng kỳ), duy trì đà tăng trưởng trong 8 quý liên tiếp, nhờ thúc đẩy giải ngân đầu tư công, tăng trưởng bán lẻ ổn định do du lịch hồi phục, và tăng trưởng FDI.

Trong tháng 9, xuất khẩu, sản xuất công nghiệp, bán lẻ, FDI, và đầu tư từ ngân sách nhà nước đều tiếp tục tăng tốc so với các tháng trước.

Về lạm phát, mặc dù chịu áp lực tăng giá năng lượng và thực phẩm toàn cầu, CPI của Việt Nam trong 9 tháng đầu năm (+3,2% so cùng kỳ) vẫn thấp hơn nhiều so với mục tiêu 4,5% của Chính phủ.

Trong tương lai, lạm phát tiếp tục chịu áp lực bởi giá điện tăng (+3% kể từ tháng 5/2023), giá dầu tăng trở lại, cũng như giá gạo tăng do lo ngại về nguồn cung sau lệnh cấm xuất khẩu gạo của Ấn Độ.

Một điểm tích cực là lạm phát toàn cầu đã hạ nhiệt trong thời gian gần đây, giúp Việt Nam giảm bớt áp lực từ nhập khẩu lạm phát.

Áp lực tỷ giá hối đoái gia tăng đáng kể trong tháng 9 do chỉ số USD (DXY) tăng mạnh. Ngân hàng Nhà nước (NHNN) đã ổn định tỷ giá bằng nghiệp vụ thị trường mở (OMO) ngay sau đó, trong bối cảnh áp lực lạm phát nhẹ hơn và nhờ có dòng ngoại tệ vào nhờ xuất siêu và giải ngân FDI ổn định. Điều này tạo nền tảng để lãi suất cho vay giảm thêm nữa, từ đó tăng khả năng hấp thụ tín dụng cho nền kinh tế thực.

Tuy vậy, NHNN vẫn thận trọng trước các yếu tố bên ngoài khó lường. Mirae Asset nhận thấy nỗ lực của NHNN đã tạo môi trường thuận lợi cho tăng trưởng kinh tế trong bối cảnh rủi ro bên ngoài gia tăng.

Chứng khoán Việt Nam: Tập trung vào mùa kết quả kinh doanh quý 3

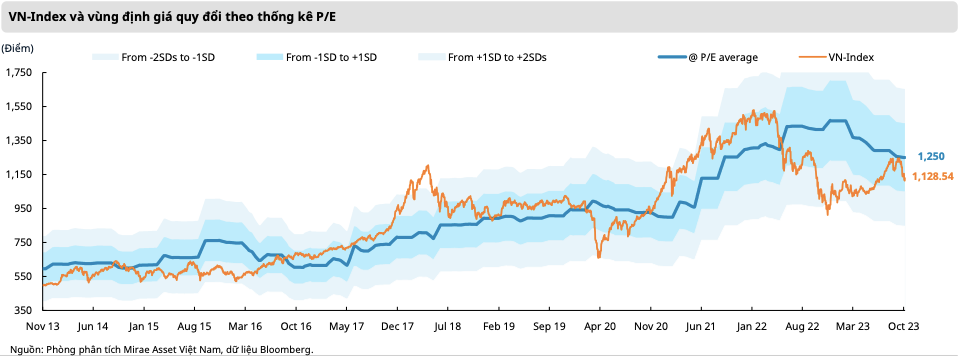

Thị trường chứng khoán Việt Nam đã phục hồi kể từ tháng 11/2022 đến đầu tháng 9/2023, đưa định giá P/E của thị trường từ mức 11x vào giữa tháng 11/2022 lên 17,1x vào đầu tháng 9/2023.

Sau khi P/E giằng co quanh ngưỡng 17x (tức VN-Index quanh 1.250 điểm), thị trường trải qua đợt bán tháo mạnh kể từ ngày 7/9, với VN-Index giảm từ 1.255 xuống 1.128,54 điểm tính đến ngày 6/10 (tương đương mức điều chỉnh giảm 10% so với mức đỉnh của năm nay).

Mirae Asset vẫn giữ kỳ vọng trong các báo cáo trước rằng P/E của thị trường sẽ tiến về mức trung bình 17x, ngang bằng với mức trung vị của các thị trường khác trên thế giới. Đáng chú ý, sau mùa kết quả kinh doanh quý 3 sắp tới, chỉ số P/E (12 tháng gần nhất) có thể được điều chỉnh giảm theo kỳ vọng tăng trưởng EPS.

|

Nhìn lại từ tháng 11/2022 đến tháng 1/2023, khi P/E của VN-Index ở mức thấp nhất 10 năm, khối ngoại đã mua ròng tổng giá trị lên tới 32,6 nghìn tỷ đồng. Các nhà đầu tư nước ngoài có thể đang hiện thực hóa lợi nhuận trong bối cảnh chênh lệch lãi suất giữa Mỹ và Việt Nam cao và USD tăng giá.

Trong khi nhà đầu tư nước ngoài bán ròng 4,5 nghìn tỷ đồng trong tháng 9 (lũy kế từ đầu năm: 7,8 nghìn tỷ đồng), thì nhà đầu tư cá nhân trong nước mua ròng 7,85 nghìn tỷ đồng trong tháng 9 (lũy kế: 18,1 nghìn tỷ đồng).

Do lãi suất huy động giảm đáng kể so với đầu năm, Mirae Asset tin rằng nhà đầu tư trong nước vẫn ưa thích đầu tư vào kênh cổ phiếu hơn.

Mirae Asset cũng tin rằng nhà đầu tư cá nhân trong nước sẽ đóng vai trò chính trong thời gian sắp tới (với tỷ trọng giá trị giao dịch của nhóm cá nhân trong nước chiếm trên 80% tổng giá trị). Mirae Asset lưu ý rằng tháng 9 đánh dấu tháng thứ năm liên tiếp có hơn 100 nghìn tài khoản mở mới bởi nhà đầu tư cá nhân trong nước.

Trong tương lai gần, việc triển khai hệ thống KRX vào tháng 1/2023 và việc tìm kiếm giải pháp cho hai vấn đề cần cải thiện để hỗ trợ cho việc nâng hạng lên thị trường mới nổi FTSE Russel (bao gồm yêu cầu ký quỹ trước giao dịch (prefunding) và giới hạn sở hữu nước ngoài) cũng củng cố thêm sự lạc quan cho nhà đầu tư.

Mirae Asset cũng lưu ý những rủi ro cần theo dõi như 1) rủi ro bên ngoài gia tăng; 2) nợ xấu; và 3) đòn bẩy tài chính và khả năng thanh toán của doanh nghiệp.