|

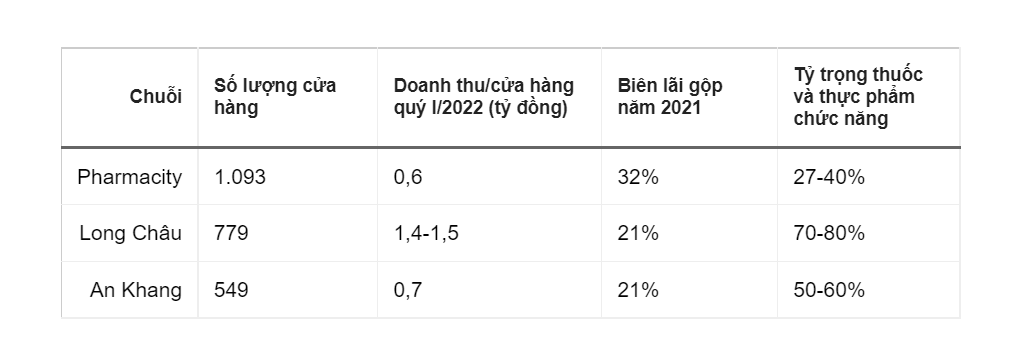

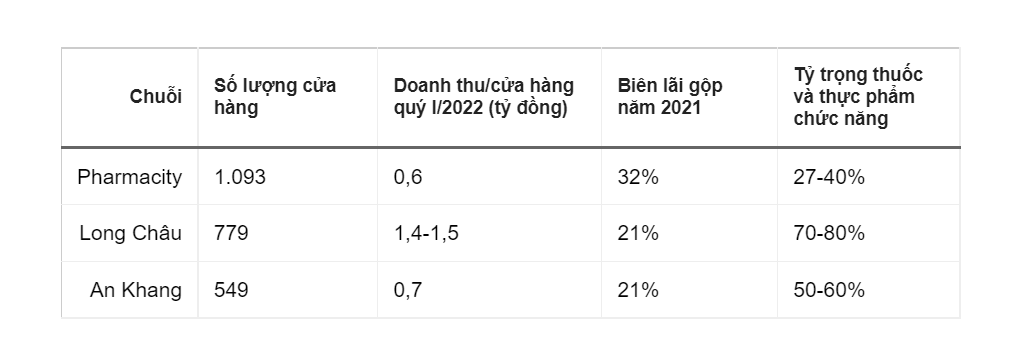

| Doanh số của Long Châu đạt gấp đôi so với Pharmacity và An Khang |

|

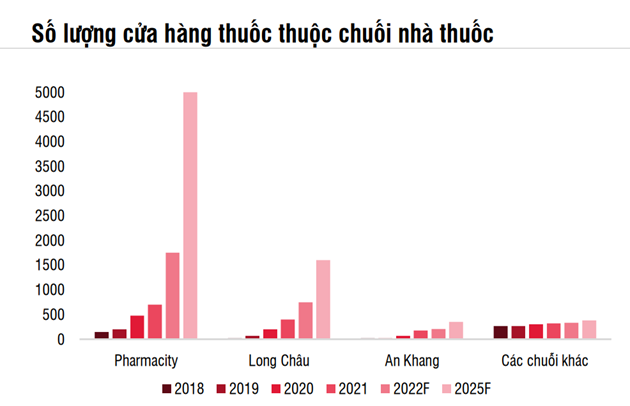

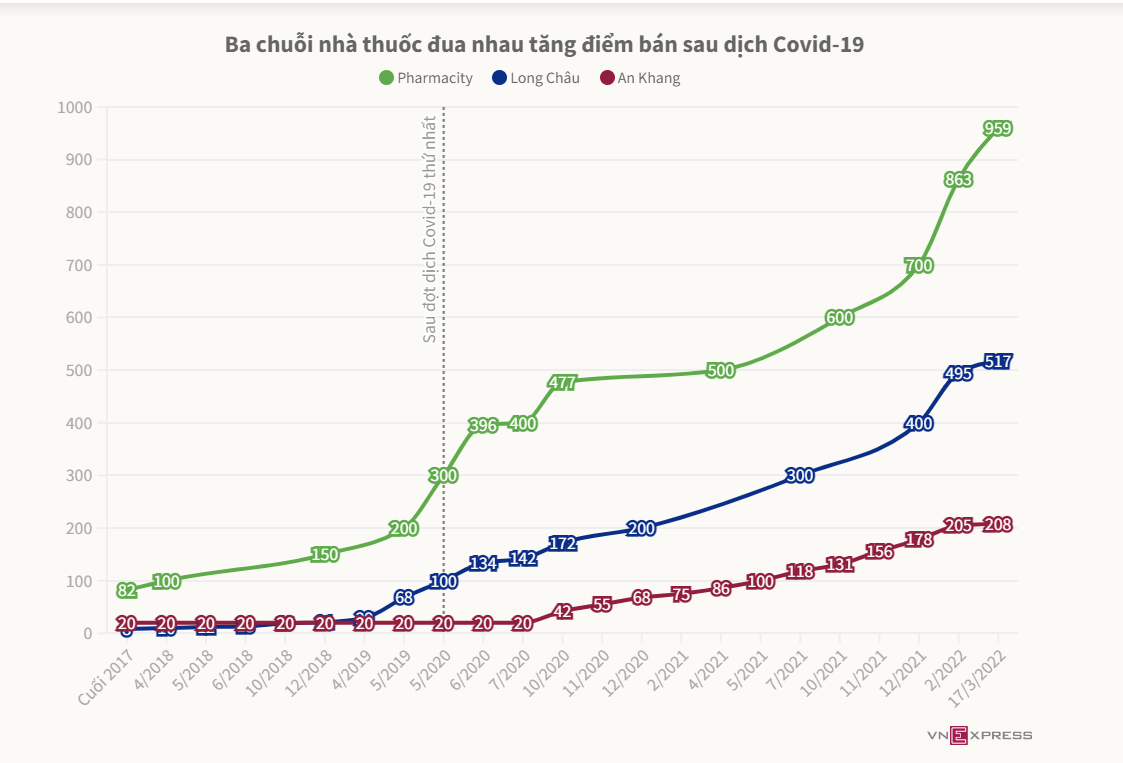

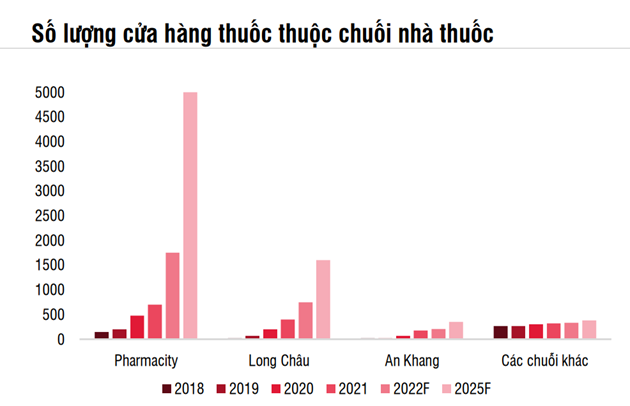

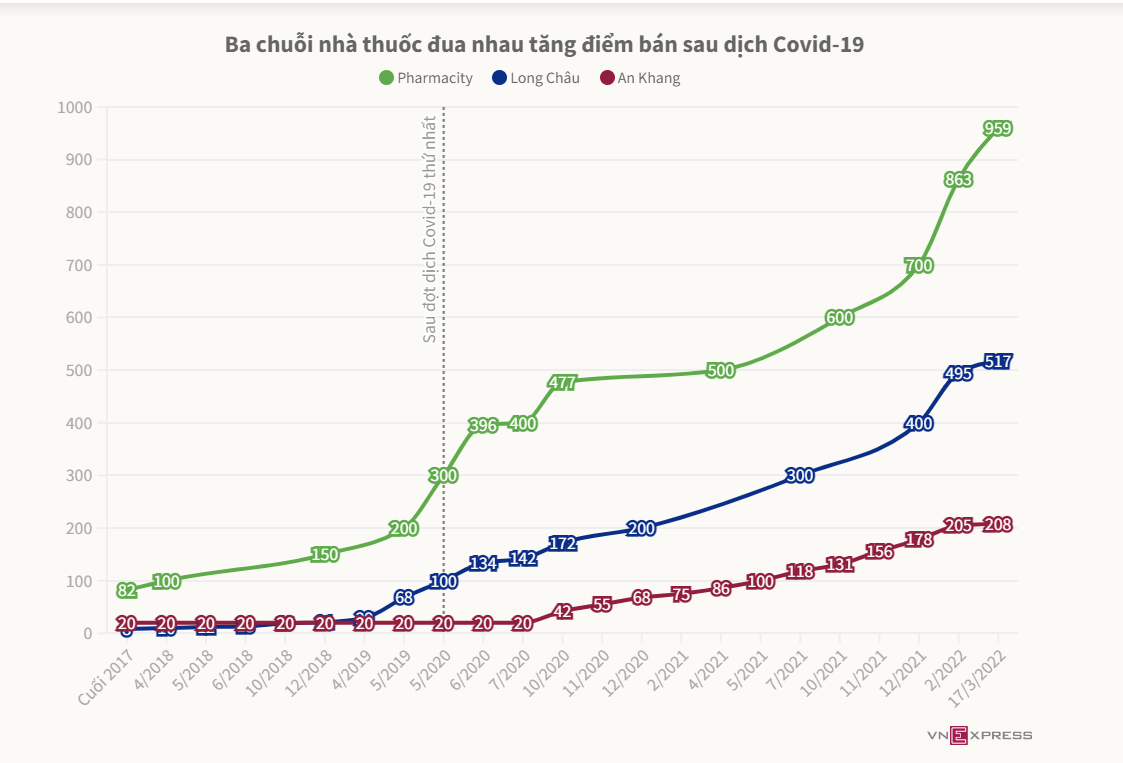

| Số lượng nhà thuốc của Pharmacity vượt trội so với các đối thủ |

|

| An Khang có vẻ "lép vế" hơn so với 2 đối thủ lớn |

|

| Doanh số của Long Châu đạt gấp đôi so với Pharmacity và An Khang |

|

| Số lượng nhà thuốc của Pharmacity vượt trội so với các đối thủ |

|

| An Khang có vẻ "lép vế" hơn so với 2 đối thủ lớn |

Dự án đường Vành đai 1 đoạn Hoàng Cầu – Voi Phục thay đổi mạnh mẽ sau thời gian thi công xuyên Tết, mở ra kỳ vọng khơi thông “điểm nghẽn” giao thông nội đô.

Rằm tháng Giêng, người dân nườm nượp về Phủ Tây Hồ dâng hương, cầu bình an, tài lộc, tạo nên không khí trang nghiêm giữa lòng Thủ đô.

Chùa Sim (Phú Thọ), là địa điểm sinh hoạt văn hóa - tâm linh có lịch sử lâu đời, gắn bó mật thiết với đời sống tinh thần của cộng đồng người Mường.

Do mâu thuẫn cá nhân với chị M nên H.Đ.T đã sử dụng hình ảnh của chị này, đăng tải và bình luận 8 bài viết có nội dung bôi nhọ, xúc phạm danh dự, nhân phẩm.

Một tài xế xe công nghệ trình báo công an về việc bị một nam thanh niên có biểu hiện say xỉn hành hung đến sưng mặt, mờ mắt.

Công an xã Tiên Lục (Bắc Ninh) vừa tạm giữ Hoàng Viết Tiến để điều tra hành vi trộm cắp dây cáp điện đèn chiếu sáng, gây ảnh hưởng an ninh, trật tự địa bàn.

Mâu thuẫn trong khi mời rượu, giao lưu, một khách ăn đã đánh vợ chồng chủ quán ăn “Xà Cừ” tại xã Cẩm Giàng, TP Hải Phòng.

Dự án cầu Trần Hưng Đạo tăng tốc ngày đêm, thi công xuyên Tết, huy động tối đa nhân lực, máy móc, quyết vượt “đường găng” trước mùa lũ.

Ngay trong ngày đầu thực hiện, hàng loạt cơ sở đăng kiểm rơi vào tình trạng trục trặc phần mềm, nghẽn hệ thống.

Công an TP Hà Nội vừa tạm giữ Trần Anh Phương (SN 1987, phường Hoàng Mai, TP Hà Nội) – tài xế xe bán tải tạt đầu xe máy gây nguy hiểm trên đường Đỗ Mười.

Công an xã Tam Sơn (Phú Thọ) chủ động triển khai đồng bộ các biện pháp, tập trung kiểm tra, rà soát điều kiện an toàn tại các khu vực bỏ phiếu trên địa bàn.

Đối tượng H. N. V. từng có 3 tiền án, đã nhiều lần bị xử lý nhưng vẫn ngang nhiên tàng trữ trái phép chất ma túy.

Lực lượng chức năng thu giữ gần 2 tấn thực phẩm đông lạnh và hơn 2 tấn da bì lợn không nguồn gốc, cảnh báo nguy cơ mất an toàn thực phẩm.

Lễ hội “Vua Hùng dạy dân cấy lúa” không chỉ tái hiện tích xưa mở nghề nông mà còn khơi dậy niềm tự hào, ý thức gìn giữ mạch nguồn văn hóa thời đại Hùng Vương.

Công an TP Cần Thơ khởi tố, bắt tạm giam 2 đối tượng về hành vi “Vận chuyển trái phép hàng hoá qua biên giới”.

Công an phường Bà Rịa, TP HCM vừa xử phạt hành chính người dán quảng cáo trái quy định, góp phần giữ gìn mỹ quan đô thị và phòng chống tội phạm liên quan.

Khi tín ngưỡng bị kéo khỏi nền tảng đạo đức, khỏi tinh thần hướng thiện, biết ơn, tự răn mình rất dễ trượt sang mê tín, thực dụng, hành vi lệch chuẩn.

Sáng 3/3, tại Khu di tích lịch sử quốc gia Đền Lăng Sương, lễ khai hội năm 2026 diễn ra trang trọng, thu hút đông đảo nhân dân và du khách thập phương.

Bí thư Thành ủy Hải Phòng Lê Tiến Châu cùng các lãnh đạo TP Hải Phòng dự Lễ hội truyền thống Từ Lương Xâm sáng 3/3.

Mâu thuẫn trong khi mời rượu, giao lưu, một khách ăn đã đánh vợ chồng chủ quán ăn “Xà Cừ” tại xã Cẩm Giàng, TP Hải Phòng.

Công an TP Hà Nội vừa tạm giữ Trần Anh Phương (SN 1987, phường Hoàng Mai, TP Hà Nội) – tài xế xe bán tải tạt đầu xe máy gây nguy hiểm trên đường Đỗ Mười.

Chùa Sim (Phú Thọ), là địa điểm sinh hoạt văn hóa - tâm linh có lịch sử lâu đời, gắn bó mật thiết với đời sống tinh thần của cộng đồng người Mường.

Xuất phát từ việc đòi nợ không được, 14 bị cáo ở Cần Thơ đã xách dao tự chế, búa đi chém nhóm con nợ, làm một người bị nứt sọ, thương tích 29%.

Rằm tháng Giêng, người dân nườm nượp về Phủ Tây Hồ dâng hương, cầu bình an, tài lộc, tạo nên không khí trang nghiêm giữa lòng Thủ đô.

Hàng trăm cảnh sát đã vây ráp, triệt phá sới gà giữa rừng cao su ở phường Hòa Lợi, bắt quả tang hàng chục người để điều tra hành vi đánh bạc, tổ chức đánh bạc.

Dự án cầu Trần Hưng Đạo tăng tốc ngày đêm, thi công xuyên Tết, huy động tối đa nhân lực, máy móc, quyết vượt “đường găng” trước mùa lũ.

Ngày 3/3, Hà Nội và Bắc Bộ nhiều mây, mưa dông rải rác, có nơi mưa to kèm lốc, sét; Nam Trung Bộ, Tây Nguyên và TP.HCM ngày nắng, chiều tối có mưa.

Sau sự cố xe tải chở gạo làm sập cầu 30/4, Sở Xây dựng Cần Thơ thông báo kết thúc cấm phương tiện thủy lưu thông qua kênh Thốt Nốt.

Công an TP Hà Nội đang thụ lý, giải quyết phản ánh của người dân về việc xây dựng trái phép, không phép trên địa bàn phường Tây Mỗ.

Ngay trong ngày đầu thực hiện, hàng loạt cơ sở đăng kiểm rơi vào tình trạng trục trặc phần mềm, nghẽn hệ thống.