|

| Dư luận cho rằng cần tăng mức giảm trừ gia cảnh cho người phụ thuộc lên bằng 70% mức giảm trừ của người lao động (Ảnh: Mạnh Quân). |

|

| Dư luận cho rằng cần tăng mức giảm trừ gia cảnh cho người phụ thuộc lên bằng 70% mức giảm trừ của người lao động (Ảnh: Mạnh Quân). |

|

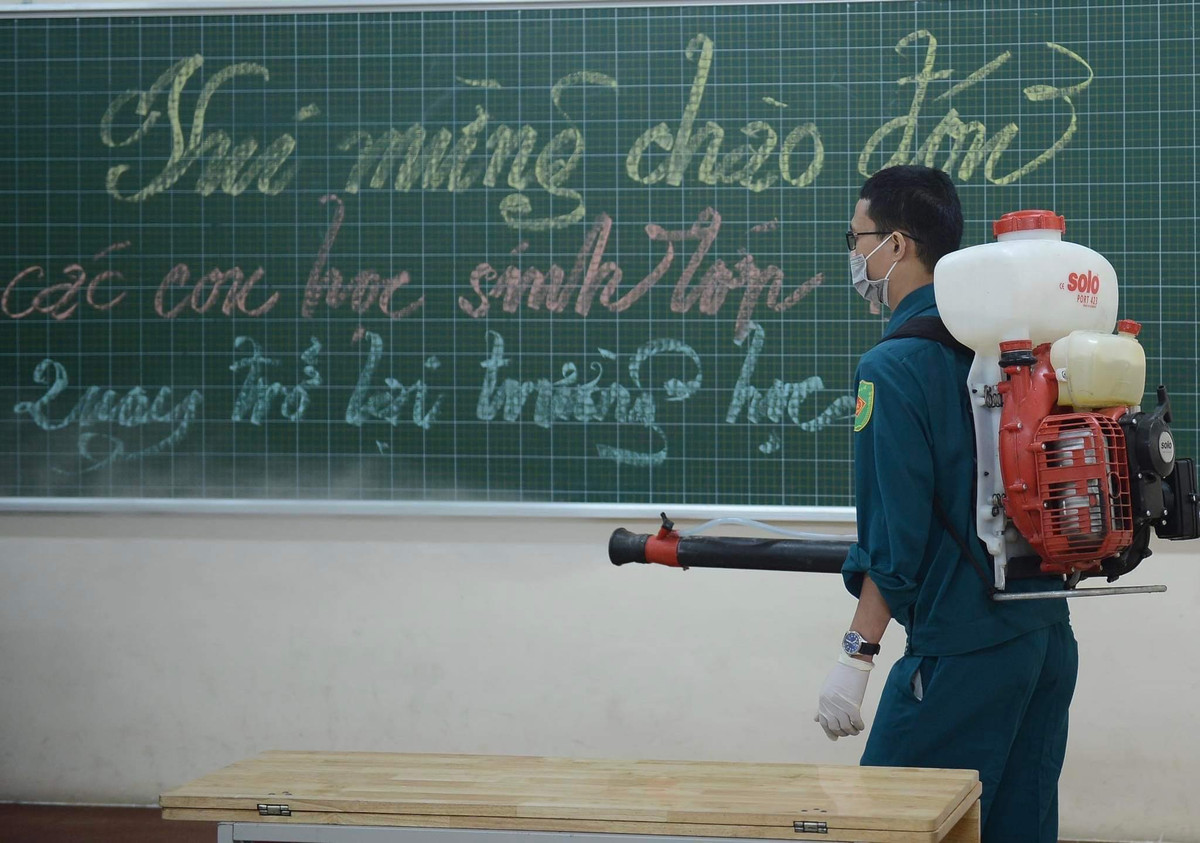

| Học sinh Tiểu học và Khối 6 sẽ chính thức quay lại trường sau thời gian dài nghỉ. |

Chánh Thanh tra TP Đà Nẵng Trần Huy Đức vừa ký thông báo về việc chấp hành chính sách, pháp luật trong công tác xét duyệt, quản lý và sử dụng nhà ở xã hội tại chung cư An Trung 2, phường An Hải Tây, quận Sơn Trà do liên doanh Công ty cổ phần Đức Mạnh và Công ty cổ phần Đầu tư và Xây dựng 579 làm chủ đầu tư.

Theo đó, ngày 22/2/2018, chủ đầu tư mở bán nhà ở xã hội đợt 1 với số lượng 324 căn và có 553 trường hợp đăng ký xin mua.

Lâm có quan hệ tình cảm ngoài hôn nhân với chị L., muốn cắt đứt quan hệ thì bị người tình phản đối nên anh ta tạt dung dịch tẩy bồn cầu vào mặt chị này.

Một ô tô tải đang lưu thông trên đường Trần Thủ Độ (phường Yên Sở, Hà Nội) bất ngờ bốc cháy dữ dội ở phần đầu xe.

Do mâu thuẫn, 2 nhóm đối tượng đã chửi bới, hò hét và sử dụng gạch đá, vỏ chai bia, ná dùng đạn bi sắt, tuýp sắt… tấn công nhau gây rối trật tự công cộng.

Bị hại được cho “rút thử” một khoản nhỏ để củng cố niềm tin. Khi bắt đầu nạp tiền giá trị lớn thì được đối tượng nói tình cảm, tạo áp lực tâm lý, thúc giục.

Ngày 20/12, Sở Nông nghiệp và Môi trường tỉnh Quảng Trị thông tin về kết quả kiểm tra hiện tượng lượng lớn giun bò lên mặt đất rồi chết khô ở xã Phú Trạch.

Thành phố Hà Nội dự kiến tổ chức 38 trận địa pháo hoa dịp Tết Dương lịch và Tết Nguyên đán 2026.

Nghị định gồm 7 chương, 23 điều quy định chi tiết và hướng dẫn thi hành Điều 8 và Điều 9 của Nghị quyết số 222/2025/QH15 ngày 27/6/2025 của Quốc hội.

Trước nguy cơ ô nhiễm môi trường, UBND tỉnh Phú Thọ yêu cầu kiểm tra, giám sát chặt, kiên quyết xử lý các cơ sở tái chế phế liệu vi phạm pháp luật.

Với tổng mức đầu tư 21.860 tỷ đồng, cụm phục vụ tổ chức APEC 2027 bao gồm Trung tâm Hội nghị và Triển lãm, Nhà biểu diễn đa năng... đang được thi công thần tốc.

Người phụ nữ được người nhà khai tử cách đây 5 năm bỗng dưng “sống lại”, đề nghị xóa khai tử. Công an Thanh Hóa đã làm rõ hành vi “giả chết trục lợi bảo hiểm”.

Bà La Thị Thanh bị khởi tố do buông lỏng quản lý liên quan đến vụ khai thác khoáng sản trái phép tại Hoàng Su Phì gây thiệt hại lớn cho ngân sách nhà nước.

Phòng cảnh sát giao thông (CSGT) Công an TP. Huế đồng loạt triển khai nhiều biện pháp quyết liệt nhằm giữ vững trật tự an toàn giao thông trên địa bàn.

Hai đối tượng Phạm Trung Hiếu và Nguyễn Tấn Bình cùng trú tại xã Tân Kỳ (Hải Phòng) có hành vi lạng lách, ném vỏ chai bia vào lực lượng Công an.

Người phụ nữ được người nhà khai tử cách đây 5 năm bỗng dưng “sống lại”, đề nghị xóa khai tử. Công an Thanh Hóa đã làm rõ hành vi “giả chết trục lợi bảo hiểm”.

Lực lượng Cảnh sát Phòng cháy, chữa cháy và Cứu nạn, cứu hộ, Công an thành phố Đà Nẵng vừa giải cứu kịp thời 3 nạn nhân mắc kẹt trong thang máy bệnh viện Đa khoa Quảng Nam.

Khi kiểm tra số phế liệu vừa mua, chị Đào Thị Hương (Hà Tĩnh) bất ngờ phát hiện bên trong chiếc két sắt hỏng có một số vàng, nên đã trình báo cơ quan Công an.

Nguyễn Nam Khánh, cựu cán bộ thuộc Văn phòng Chính phủ bị đề nghị truy tố về tội "Lợi dụng ảnh hưởng với người có chức vụ, quyền hạn để trục lợi".

Với tổng mức đầu tư 21.860 tỷ đồng, cụm phục vụ tổ chức APEC 2027 bao gồm Trung tâm Hội nghị và Triển lãm, Nhà biểu diễn đa năng... đang được thi công thần tốc.

Hỏa hoạn bùng phát lúc 3h tại căn nhà trên đường Bùi Thị Xuân, phường Xuân Hương - Đà Lạt, khiến 4 người mắc kẹt, lực lượng PCCC kịp thời cứu nạn.

Các loại nhân bánh mì do cơ sở Hồng Vân cung cấp gồm chả bò, chả heo, bơ và ớt rim đều cho kết quả dương tính với vi khuẩn Salmonella spp.

Lực lượng chức năng tỉnh Quảng Trị vừa phát hiện, bắt quả tang một đối tượng tàng trữ hơn 900 viên ma tuý tổng hợp.

Trước nguy cơ ô nhiễm môi trường, UBND tỉnh Phú Thọ yêu cầu kiểm tra, giám sát chặt, kiên quyết xử lý các cơ sở tái chế phế liệu vi phạm pháp luật.

Nghị định gồm 7 chương, 23 điều quy định chi tiết và hướng dẫn thi hành Điều 8 và Điều 9 của Nghị quyết số 222/2025/QH15 ngày 27/6/2025 của Quốc hội.

Công an tỉnh Sơn La vừa phối hợp với các lực lượng chức năng phát hiện, bắt giữ 4 đối tượng, thu giữ gần 1000 viên ma túy tổng hợp và heroin.

Một ô tô tải đang lưu thông trên đường Trần Thủ Độ (phường Yên Sở, Hà Nội) bất ngờ bốc cháy dữ dội ở phần đầu xe.

Bị hại được cho “rút thử” một khoản nhỏ để củng cố niềm tin. Khi bắt đầu nạp tiền giá trị lớn thì được đối tượng nói tình cảm, tạo áp lực tâm lý, thúc giục.

Ngày 20/12, Sở Nông nghiệp và Môi trường tỉnh Quảng Trị thông tin về kết quả kiểm tra hiện tượng lượng lớn giun bò lên mặt đất rồi chết khô ở xã Phú Trạch.

Lâm có quan hệ tình cảm ngoài hôn nhân với chị L., muốn cắt đứt quan hệ thì bị người tình phản đối nên anh ta tạt dung dịch tẩy bồn cầu vào mặt chị này.

Do mâu thuẫn, 2 nhóm đối tượng đã chửi bới, hò hét và sử dụng gạch đá, vỏ chai bia, ná dùng đạn bi sắt, tuýp sắt… tấn công nhau gây rối trật tự công cộng.

Thành phố Hà Nội dự kiến tổ chức 38 trận địa pháo hoa dịp Tết Dương lịch và Tết Nguyên đán 2026.