HĐQT CTCP Hoàng Anh Gia Lai (HOSE: HAG) vừa quyết định lấy ý kiến cổ đông bằng văn bản về phương án chào bán 130 triệu cổ phiếu riêng lẻ cho dưới 100 nhà đầu tư với giá dự kiến 10.000 đồng/cp.

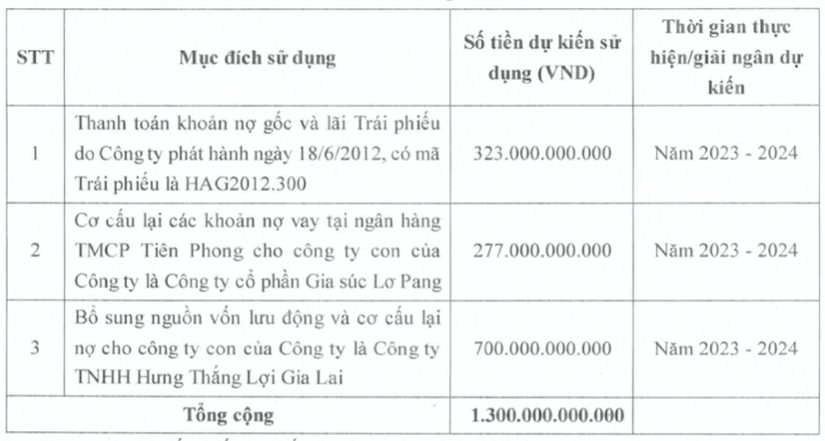

Tổng số tiền dự kiến thu được 1.300 tỷ đồng, HAG sẽ dùng để bổ sung vốn lưu động cho công ty con, thanh toán các khoản nợ của HAG và công ty con.

Cụ thể, HAG sẽ chi 323 tỷ đồng để thanh toán khoản nợ gốc và lãi trái phiếu do HAG phát hành ngày 18/6/2012 (mã HAG2012.300), dùng 277 tỷ đồng để cơ cấu lại các khoản vay tại TPBank cho công ty con là CTCP Gia súc Lơ Pang và 700 tỷ đồng dùng bổ sung vốn lưu động và cơ cấu lại nợ cho công ty con là Công ty TNHH Hưng Thắng Lợi Gia Lai. Thời gian giải ngân dự kiến từ 2023-2024.

|

| Phương án sử dụng vốn từ đợt phát hành của HAG |

Theo HAG, trường hợp phương án chào bán cổ phiếu không thu đủ số tiền cho các mục đích trên, ĐHĐCĐ đồng ý ủy quyền và giao cho HĐQT triển khai các phương án bù đắp thiếu hụt như huy động từ các nguồn vốn khác, sử dụng vốn lưu động, sử dụng nguồn tiền từ doanh thu các dự án đã hoạt động, vay ngân hàng… Đồng thời, ủy quyền cho HĐQT căn cứ vào tình hình hoạt động cụ thể của Công ty quyết định phương án sử dụng vốn.

Tại thời điểm cuối tháng 6/2023, nợ phải trả của HAG tăng thêm hơn 1.351 tỷ lên 15.954 tỷ đồng. Trong đó vay ngắn hạn chiếm 4.189 tỷ đồng và dài hạn là 3.895 tỷ đồng.

Trước đó, hồi tháng 9/2022, HAG đã triển khai phương án bán gần 162 triệu cp với giá 10.500 đồng/cp, dự kiến thu về 1,700 tỷ đồng. Tuy nhiên, do diễn biến giá cổ phiếu trên thị trường không phù hợp với giá chào bán nên các nhà đầu tư đã từ chối mua.

Trong khi đó, trên thị trường, mặc dù phiên ngày 23/8 HAG đỏ điểm tại mốc 8.800 đồng/cp, song vẫn ghi nhận mức tăng hơn 12% trong vòng 3 tháng qua. Thanh khoản cổ phiếu HAG vẫn luôn sôi động khi bình quân gần 17 triệu cổ phiếu được sang tay mỗi phiên. Như vậy, giá chào bán của HAG cao hơn gần 14% so với thị giá.