|

| Ngày càng nhiều ông lớn châu Á IPO tại Mỹ và thành công. Ảnh: Wall Street Survivor. |

|

| Quy mô thị trường lớn, nhiều nhà đầu tư tiềm năng và cơ chế thông thoáng cho các công ty niêm yết là lý do nhiều startup châu Á chọn Mỹ làm nơi để IPO. |

|

| Ngày càng nhiều ông lớn châu Á IPO tại Mỹ và thành công. Ảnh: Wall Street Survivor. |

|

| Quy mô thị trường lớn, nhiều nhà đầu tư tiềm năng và cơ chế thông thoáng cho các công ty niêm yết là lý do nhiều startup châu Á chọn Mỹ làm nơi để IPO. |

Vào tháng 3 năm nay, theo các nhân viên nhà Trắng tổng thống Mỹ Donald Trump đã chuyển từ hệ điều hành Android sang iOS và trên chiếc điện thoại này, chỉ có ứng dụng Twitter là hoạt động.

|

| Theo các thông tin từ nhà Trắng, chiếc điện thoại của tổng thống Mỹ chỉ có một ứng dụng duy nhất là Twitter. Ảnh: Marketing Land. |

Gà luộc truyền thống ăn nhiều dễ gây ngán. Đổi cách chế biến bạn sẽ có ngay loạt món gà thơm ngon, đậm vị, giúp bữa ăn ngày xuân thêm phong phú và hấp dẫn.

Không cần mua ngoài tiệm, bạn vẫn có thể tự làm khô bò nguyên miếng tại nhà với công thức đơn giản, vị đậm đà, thơm mềm, ăn vặt hay đãi khách đều ngon.

Chỉ vài nguyên liệu quen thuộc, bạn đã có thể làm cá viên phô mai chiên giòn rụm, bên ngoài vàng óng, bên trong mềm dai, béo ngậy cho cả nhà thưởng thức.

Cá thu cung cấp omega-3, vitamin D, sắt và protein giúp giảm cholesterol, cải thiện trí nhớ, xương khớp và hệ miễn dịch hiệu quả.

Không cần mua ngoài tiệm, bạn vẫn có thể tự làm khô bò nguyên miếng tại nhà với công thức đơn giản, vị đậm đà, thơm mềm, ăn vặt hay đãi khách đều ngon.

Chỉ vài nguyên liệu quen thuộc, bạn đã có thể làm cá viên phô mai chiên giòn rụm, bên ngoài vàng óng, bên trong mềm dai, béo ngậy cho cả nhà thưởng thức.

Cá thu cung cấp omega-3, vitamin D, sắt và protein giúp giảm cholesterol, cải thiện trí nhớ, xương khớp và hệ miễn dịch hiệu quả.

Gà luộc truyền thống ăn nhiều dễ gây ngán. Đổi cách chế biến bạn sẽ có ngay loạt món gà thơm ngon, đậm vị, giúp bữa ăn ngày xuân thêm phong phú và hấp dẫn.

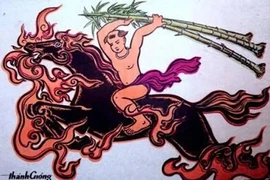

Hình ảnh con ngựa xuất hiện trong văn hóa Việt đại diện cho nhiều phẩm chất đáng quý của con người.

Ăn nhiều rau xanh, chọn thực phẩm ít calo, vận động nhẹ nhàng, giúp bạn tận hưởng Tết mà vẫn giữ cân nặng lý tưởng.

Tết là thời gian để giảm căng thẳng, dành thời gian cho bản thân và gia đình, giúp tinh thần thoải mái, khỏe mạnh hơn.

Thịt đông là món truyền thống không thể thiếu trong mâm cơm Tết miền Bắc, vị thanh mát, mềm thơm, ăn kèm dưa hành giúp cân bằng vị giác, chống ngấy hiệu quả.

Bánh mứt, rượu bia và sinh hoạt đảo lộn ngày Tết khiến đường huyết dễ tăng cao. Nhiều sai lầm trong ăn uống tiềm ẩn rủi ro khó lường.

Các giống ngựa như Arabian, Friesian, Gypsy Vanner và Falabella đều sở hữu đặc điểm nổi bật, phù hợp cho nhiều mục đích từ biểu diễn đến cảnh quan.

Tết tối giản đang được nhiều người trẻ lựa chọn như một cách nghỉ ngơi, cân bằng cảm xúc và sống đúng nhu cầu bản thân.

Không cần ăn kiêng cực đoan, nhiều thực phẩm quen thuộc trong bữa cơm Việt vẫn giúp giảm cân hiệu quả nếu biết chế biến đúng cách.

Quả cọ là đặc sản miền trung du, giàu vitamin E, A và chất béo thực vật, giúp chống oxy hóa, bổ sung năng lượng, tốt cho mắt khi dùng điều độ.

Chú ý không vi phạm các lỗi như vượt đèn đỏ, chạy quá tốc độ, đi sai làn và dùng điện thoại để giữ an toàn và tránh bị xử phạt nặng trong dịp Tết.

Ăn uống thất thường, nhiều dầu mỡ và rượu bia khiến rối loạn tiêu hóa dễ xuất hiện dịp Tết, ảnh hưởng sức khỏe và niềm vui ngày đầu năm.

Hãy tối giản mâm cỗ, phân chia công việc và tận hưởng khoảnh khắc đoàn viên, giúp Tết trở thành kỳ nghỉ thực sự ý nghĩa, thư thái.

Tết là dịp nghỉ ngơi và đoàn viên, nhưng cũng dễ khiến cơ thể quá tải vì ăn uống, thức khuya. Giữ sức khỏe đúng cách để Tết trọn niềm vui.

Cảnh giác với ngộ độc thực phẩm chính là cách mỗi người tự bảo vệ mình, để Tết thêm trọn vẹn, an lành và khỏe mạnh.

Chả lụa, giò lụa là món ăn quen thuộc trong mâm cơm gia đình Việt. Tuy nhiên, khi đã cắt dở, nếu không bảo quản đúng cách dễ bị khô, chua hoặc mất hương vị.