"Tôi là tài xế xe tải thu nhập thường không ổn định, dao động từ 13 triệu đồng, có tháng cao điểm 25 triệu đồng. Hiện, tôi đang là trụ cột kinh tế gia đình 4 người, thấy nghề của mình có nhiều rủi ro nên tính mua một gói bảo hiểm nhân thọ để nhỡ mình không may gặp chuyện, gia đình có nguồn hỗ trợ. Tuy nhiên, tôi chỉ muốn mua loại bảo hiểm thuần về bảo vệ rủi ro tính mạng và không có nhu cầu đầu tư. Nhờ chuyên gia tư vấn nên chọn loại nào phù hợp với khả năng tài chính". Trần Thanh Bình, 32 tuổi, Tiền Giang chia sẻ.

Chuyên gia Lý Trần, Giám đốc Phát triển Sản phẩm Manulife Việt Nam tư vấn:

Theo nguyên tắc quản lý tài chính, người trụ cột có thể trích 10% thu nhập để tham gia bảo hiểm. Với mức thu nhập của bạn trung bình tạm tính 210 triệu mỗi năm, mức phí phù hợp mà bạn có thể tham gia bảo hiểm là khoảng 21 triệu một năm, tương đương số tiền mỗi tháng khoảng 1,7 triệu đồng.

Có nhiều sản phẩm nhân thọ rất đơn giản, không có mục đích tiết kiệm hay đầu tư nhưng có giá trị bảo vệ và phù hợp cho những người chưa có điều kiện tài chính tốt.

Với nhu cầu tham gia bảo hiểm để bảo vệ sinh mạng trước rủi ro và thời hạn đóng phí ngắn, dòng sản phẩm bảo hiểm tử kỳ được xem là phù hợp nhất. Đây là dòng sản phẩm bảo hiểm nhân thọ có chức năng bảo vệ sinh mạng của người tham gia trong thời hạn bảo hiểm.

Tuy nhiên, bản chất của bảo hiểm tử kỳ là bảo vệ thuần túy, không có yếu tố tiết kiệm hay tích lũy như dòng bảo hiểm phổ thông hiện nay là bảo hiểm liên kết đầu tư. Chính vì thế, mức phí của loại bảo hiểm tử kỳ thường thấp hơn so với các loại bảo hiểm nhân thọ khác.

Lấy ví dụ, bạn mua một sản phẩm bảo hiểm tử kỳ truyền thống, đóng phí trong 3 năm và được bảo vệ trong 10 năm thì trong vòng 10 năm đó, nếu bạn xảy ra rủi ro tử vong, công ty bảo hiểm sẽ chi trả toàn bộ tiền bảo hiểm cho bên thụ hưởng. Cần lưu ý rằng, sau khi hết thời hạn 10 năm được bảo hiểm, nếu bạn không có rủi ro về tử vong thì số tiền bảo hiểm đã đóng trong suốt 3 năm sẽ không được hoàn lại. Đây là tính chất chung của dòng bảo hiểm tử kỳ truyền thống.

Hiện, thị trường cũng đã xuất hiện sản phẩm bảo hiểm tử kỳ cải tiến và thêm tính năng hoàn phí, nhằm khắc phục nhược điểm của dòng sản phẩm truyền thống. Dòng bảo hiểm tử kỳ mới có hoàn phí theo tỷ lệ cam kết trong thời gian hợp đồng. Tuy nhiên, bạn cần lưu ý là nếu lựa chọn hoàn phí thì hợp đồng ngay lập tức chấm dứt hiệu lực, nghĩa là bạn sẽ không còn được bảo vệ rủi ro về sinh mạng.

Tại Manulife, chúng tôi có sản phẩm An Tâm Vui Sống 2.0 có tính năng cam kết hoàn phí, có thể tối đa 110% số tiền đóng vào tùy thuộc vào mốc thời gian bạn chọn hoàn phí. Có mốc đóng phí 3 năm, 5 năm, 10 năm tương ứng với thời gian bảo vệ 15 năm, 20 năm và 30 năm.

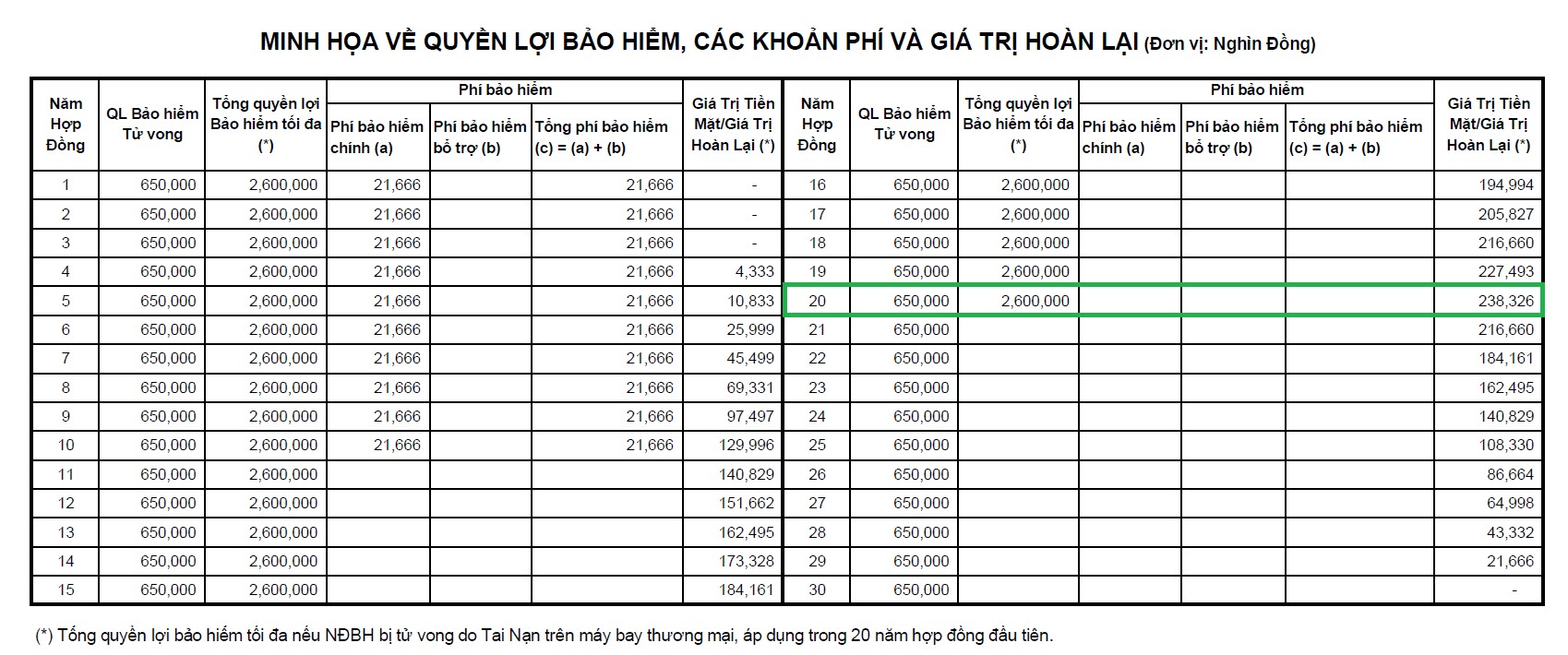

Dưới đây là bảng minh hoạ cho thấy trong trường hợp của bạn, nếu lựa chọn đóng phí 21,7 triệu đồng mỗi năm, đóng trong thời hạn 10 năm và được bảo vệ tới 30 năm, bạn sẽ nhận được giá trị hoàn lại cao nhất vào năm thứ 20. Lưu ý, bảng minh họa có tính chất tham khảo, tùy theo mức phí và kỳ hạn bạn lựa chọn sẽ có tỷ lệ và giá trị hoàn lại khác nhau.

Bảng minh họa cho thấy trong trường hợp của bạn, nếu lựa chọn đóng phí 21,666 triệu đồng mỗi năm, đóng trong thời hạn 10 năm và được bảo vệ tới 30 năm thì bạn sẽ nhận được giá trị hoàn lại cao nhất vào năm thứ 20. Lưu ý, bảng minh họa có tính chất tham khảo, tùy theo mức phí và kỳ hạn bạn lựa chọn sẽ có tỉ lệ và giá trị hoàn lại khác nhau.

Nhìn ở góc độ người dùng, bạn có thể thấy dòng bảo hiểm tử kỳ có hoàn phí này có phần tương tự với bảo hiểm hỗn hợp trên thị trường. Tuy nhiên, bảo hiểm hỗn hợp được bán theo “combo” gồm quyền lợi tử vong và quyền lợi sức khỏe như thương tật, ung thư, tai nạn… do đó mức phí bảo hiểm hỗn hợp thường cao hơn. Chi phí cao khiến bảo hiểm hỗn hợp có thể nằm ngoài ngân sách của bạn.

Trong khi đó, bảo hiểm tử kỳ thuần bảo vệ sinh mạng, do đó đáp ứng đúng nhu cầu bảo vệ sinh mạng và giảm được chi phí cho người mua. Bên cạnh đó, khác với các sản phẩm như bảo hiểm hỗn hợp hay liên kết đầu tư, người mua có thể biết rõ số tiền mà mình nhận lại được theo từng năm, chính xác theo bảng minh hoạ được thiết kế.

Vì đây là sản phẩm có tính năng cốt lõi là bảo vệ sinh mạng nên nếu muốn có thêm các tính năng bảo vệ sức khỏe, bạn có thể mua thêm các sản phẩm bổ trợ đi kèm (thường gọi là thẻ sức khỏe) để có quyền lợi khám chữa bệnh nội trú, ngoại trú, nha khoa, gia tăng quyền lợi trợ cấp y tế, tuỳ thuộc vào điều kiện kinh tế và nhu cầu của mình.