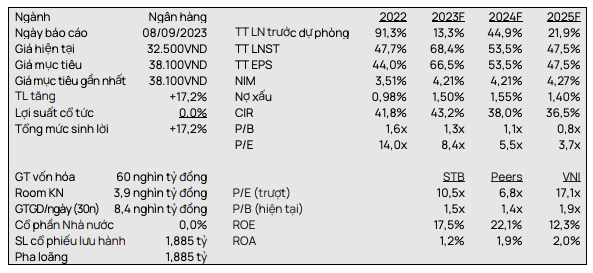

Tác động tiêu cực đến định giá của VCSC do mức giảm 3% trong dự báo tổng lãi ròng giai đoạn 2023-2027 được bù đắp bởi giả định thấp hơn của VCSC về chi phí vốn cổ phần của Ngân hàng TMCP Sài Gòn Thương Tín (Sacombank, HoSE: STB) do cập nhật chỉ số beta.

VCSC duy trì P/B mục tiêu cho STB ở mức 1,1 lần.

|

| Một số chỉ tiêu dự phóng của STB từ VCSC |

VCSC dự báo lãi ròng giai đoạn 2023-2027 của STB thấp hơn đến từ tổng thu nhập phí ròng (NFI) giảm 10,6% và chi phí dự phòng tăng 5,5%, ảnh hưởng mức tăng 2,2% của thu nhập từ lãi (NII).

Dù vậy, VCSC tăng dự báo lãi ròng năm 2023 của Sacombank thêm 2,4% lên 8,5 nghìn tỷ đồng (+68,4% so cùng kỳ) do giảm chi phí dự phòng 22,2% vì kỳ vọng số dư VAMC còn lại của Sacombank sẽ được xử lý nhiều hơn thông qua tất toán thay vì trích lập dự phòng. Mức giảm trong chi phí dự phòng bị ảnh hưởng một phần bởi thu nhập ngoài lãi (NOII) giảm 15,8% và chi phí từ hoạt động kinh doanh tăng 4,3%.

VCSC dời giả định về việc bán khoản nợ liên quan đến khu công nghiệp Phong Phú từ năm 2024 sang năm 2023 và giữ nguyên giả định về việc bán 32,5% cổ phần của STB được thế chấp làm tài sản cho VAMC vào năm 2024.

|

VCSC giả định Sacombank sẽ xóa toàn bộ số dư VAMC vào cuối năm 2023. Do đó, VCSC cho rằng bất kỳ hoạt động bán tài sản thế chấp nào sau năm 2023 đều có thể tạo ra thu nhập ghi nhận vào báo cáo kết quả kinh doanh.

VCSC giả định Sacombank sẽ ghi nhận thu nhập từ xử lý nợ lớn từ các tài sản tồn đọng được xử lý trong giai đoạn 2024-2026.

VCSC cũng lưu ý rủi ro nợ xấu cao hơn dự kiến và STB không bán được tài sản đảm bảo lớn.