Việc tăng giá cổ phiếu ngành dược có thể bắt nguồn từ tâm lý của nhà đầu tư chớ không xem xét về vấn đề kinh doanh. Cụ thể, trong năm 2019, hầu hết các doanh nghiệp lớn trong ngành báo lãi giảm, còn một số doanh nghiệp khác báo lãi tăng nhưng không quá bứt phá.

Hàng loạt doanh nghiệp dược báo lãi giảm

Vẫn giữ ở vị trí dẫn đầu về lợi nhuận trong ngành dược là Dược Hậu Giang (HoSE: DHG) báo lãi cả năm 2019 đạt 631 tỷ đồng. Tuy vậy con số này lại giảm nhẹ 3%, do lợi nhuận quý 3/2019 thấp nhất 4 năm.

Đây là năm thứ ba Dược Hậu Giang chứng kiến kết quả kinh doanh đi ngang. Với kết quả này, Công ty thực hiện tương ứng được 99% kế hoạch doanh thu và 95% kế hoạch lợi nhuận cả năm 2019.

Trong cơ cấu doanh thu năm 2019 của Dược Hậu Giang, hàng sản xuất đạt 3.275 tỷ đồng, tăng trưởng 3,3% so với cùng kỳ. Các mặt hàng khác đạt 615 tỷ đồng, giảm 11%.

Trong đó, cơ cấu sản phẩm không có nhiều thay đổi so với năm trước đó, với sản phẩm kháng sinh chiếm 38% - 39% tổng doanh thu. Công ty cho biết định hướng trong thời gian tới sẽ giảm các sản phẩm kháng sinh, giảm đau hạ sốt và tập trung phát triển các nhóm hàng mới như thuốc tiểu đường và thần kinh.

|

| Các doanh nghiệp dược kinh doanh không mấy sáng sủa quý 4/2019. |

CTCK Ngân hàng Đầu tư và Phát triển Việt Nam (BSC) cho rằng Dược Hậu Giang sẽ được hưởng lợi đáng kể nhờ cơ cấu sản phẩm tập trung vào kháng sinh (chiếm 38 - 39% doanh thu), giảm đau (chiếm 20 - 21% doanh thu) và hệ thống phân phối sâu rộng tại 63 tỉnh thành.

Dược Hậu Giang cho biết sẽ thay đổi chiến lược phát triển kênh bán hàng trong thời gian tới, qua việc mở rộng thị trường xuất khẩu và tập trung kênh phân phối tại bệnh viện. Công ty dự kiến sản lượng qua kênh nhà thuốc sẽ giảm lại, thay vào đó xu hướng chuyển sang kênh điều trị (phòng khám, phòng mạch) và chuỗi siêu thị.

Một doanh nghiệp khác là Traphaco (HoSE: TRA) cũng báo lãi giảm 2,4%, còn 171 tỷ đồng trong khi doanh thu đạt 1.710 tỷ đồng, giảm 5%. So với kế hoạch điều chỉnh giảm sốc, Traphaco cũng mới thực hiện được 92% kế hoạch doanh thu và vừa chạm mốc kế hoạch lợi nhuận.

Với Dược - Trang thiết bị Y tế Bình Định (Bidiphar - HoSE: DBD) lại báo lãi thấp nhất từ năm 2014 ở mức 141 tỷ đồng, ghi nhận mức giảm gần 14%. Doanh thu mà Công ty thu về gần 1.270 tỷ đồng, giảm hơn 9%. Với kết quả này, Bidiphar chỉ mới thực hiện được 88% kế hoạch doanh thu và 86% kế hoạch lợi nhuận.

Vào giữa tháng 12/2019, Bidiphar đã đề xuất nâng trần sở hữu khối ngoại lên 100% để tối đa các lợi ích từ việc thu hút thêm nguồn vốn nước ngoài, giúp cổ phiếu DBD giao dịch tốt hơn trên thị trường và đa dạng hóa cơ cấu cổ đông.

Tuy không báo lãi giảm, nhưng một số doanh nghiệp ngành dược khác cũng ghi nhận lãi tăng trưởng không đáng kể. Dược phẩm Imexpharm (HoSE: IMP) chính là doanh nghiệp báo mức tăng lãi cao nhất đến thời điểm hiện tại trong nhóm ngành này. Công ty ghi nhận lãi tăng 17% lên mức 162 tỷ đồng.

Tuy vậy, Dược phẩm Imexpharm lại không hoàn thành kế hoạch kinh doanh khi thực hiện được 97% chỉ tiêu doanh thu và 92% chỉ tiêu lợi nhuận.

Cũng báo lãi tăng nhưng ở mức khiêm tốn chỉ 4% lên mức 321 tỷ đồng là Dược Pymepharco (HoSE: PME). Được biết, đây là lợi nhuận cao nhất của Công ty từ trước đến nay. Với kết quả này, Dược Pymepharco đã vừa chạm mốc kế hoạch lợi nhuận đã đề ra.

|

| Cổ phiếu dược tăng xong rồi lại giảm |

Đứng trước dịch bệnh từ virus corona, nhóm cổ phiếu dược tăng mạnh rồi lại đổ đèo

Trên thị trường, nhóm ngành dược thường được xem là các cổ phiếu phòng thủ bởi các doanh nghiệp thường hoạt động kinh doanh ít biến động và mức cổ tức ổn định hàng năm.

Trong đợt dịch gây ra bởi virus corona, trái ngược lại với sự sụt giảm đáng kể của thị trường, nhóm ngành dược với kỳ vọng được hưởng lợi khiến giá cổ phiếu tăng mạnh kèm thanh khoản đột biến. Một số cổ phiếu như IMP, DVN, DHT, DHG đột nhiên tăng trần.

Cổ phiếu DHG biến động mạnh thời điểm đầu năm 2019 bởi thông tin chào mua công khai của đối tác Taisho. 3 tháng cuối năm, cổ phiếu DHG đã giao dịch ổn định quanh vùng giá 95.000 đồng/cp. Sau Tết Nguyên Đán 2020, cổ phiếu DHG ghi nhận 3 phiên tăng trần liên tiếp ngay đầu năm Canh Tý từ 88.000 đồng/cp lên 106.400 đồng/cp.

Tương tự, giá cổ phiếu DVN của Tổng công ty Dược Việt Nam tăng 41,2%; giá cổ phiếu AMV của Dược và Trang thiết bị Y tế Việt Mỹ tăng 17%; cổ phiếu DHT của Dược phẩm Hà Tây tăng 22,5%; cổ phiếu IMP của Dược phẩm Imexpharm tăng 12%; cổ phiếu DBD của Dược - Trang thiết bị Y tế Bình Định tăng 3,6%; cổ phiếu PME của Pymepharco tăng 7,4%…

Tuy nhiên sự tăng nóng của cổ phiếu nhóm ngành dược chỉ diễn ra trong 2 đến 3 phiên đầu sau Tết Nguyên Đán 2020.. Theo ghi nhận, kết phiên 5/2, nhiều cổ phiếu như DHG, DHT, IMP, PME,… chìm trong sắc đỏ.

Theo nhiều nhận định, dịch cúm corona lan rộng toàn cầu nên nhiều doanh nghiệp trong ngành dược và y tế được hưởng lợi. Tuy nhiên, nhà đầu tư vẫn rất cẩn trọng khi đầu tư vào các cổ phiếu này, bởi nhiều đại diện trong nhóm cổ phiếu này đang hoạt động trong tình trạng kém hiệu quả.

Đà tăng của phần lớn các cổ phiếu dược, thiết bị y tế do yếu tố tâm lý của các nhà đầu tư. Do đó, với các cổ phiếu dạng phòng thủ như ngành dược sẽ điều chỉnh lại sau khi tăng sốc.

Các công ty ngành dược có thể gặp rủi ro tỷ giá trong năm 2020

Theo dự báo Tổng cục Thống kê, dân số Việt Nam từ 65 tuổi trở lên dự kiến đạt 7,4 triệu người, tăng 7,9% trong tổng dân số vào năm 2020 và tăng 18,1% vào năm 2049. Năm 2014, tỷ lệ này chỉ 7,1%.

SSI Research dự báo quy mô thị trường dược phẩm trong năm 2020 sẽ tăng trưởng từ 9-10% nhờ đặc điểm dân số và xu hướng tiêu dùng nhằm chăm sóc sức khỏe.

Ngoài ra, động lực tăng trưởng cho ngành dược phẩm bắt nguồn từ quá trình đô thị hóa nhanh, yếu tố thúc đẩy sự phát triển tầng lớp trung lưu cũng như thu nhập đầu người. Dân số đô thị Việt Nam dự kiến đạt 36,2 triệu người vào năm 2020. Cục Quản lý Dược Việt Nam (DAV) dự kiến quy mô ngành dược đạt 7,7 tỷ USD vào năm 2021.

|

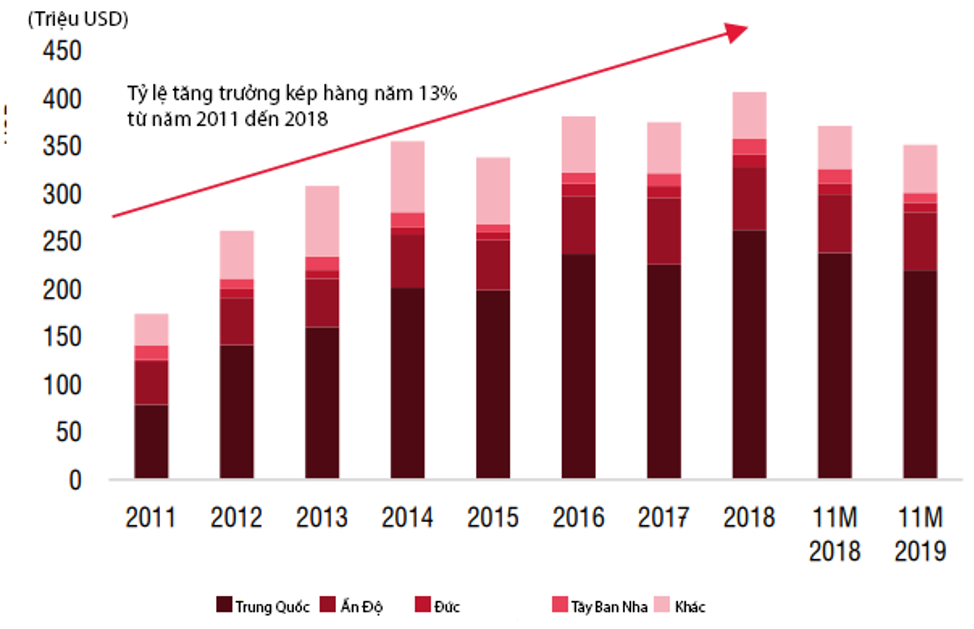

| Nguyên phụ liệu chủ yếu nhập từ Trung Quốc. Nguồn: SSI Research |

Tính tới 11 tháng đầu năm 2019, Việt Nam đã nhập khẩu 351 triệu USD nguyên phụ liệu dược phẩm, giảm 5,4% cùng kỳ, chủ yếu từ Trung Quốc, Ấn Độ, Tây Ban Nha và Đức. Việt Nam phụ thuộc nhiều vào nguồn nguyên phụ liệu dược phẩm từ Trung Quốc.

Trong khi, việc sản xuất thành phần dược phẩm cần sự đầu lớn và năng lực công nghệ cao (Việt Nam không có khả năng cạnh tranh với các quốc gia khác như Trung Quốc và Ấn Độ). Các công ty ngành dược có thể phải đối mặt với biến động khi hoạt chất dược phẩm tăng cũng như rủi ro tỷ giá.

Ngoài ra, trước nguy cơ kháng thuốc kháng sinh tăng cao, Bộ Y tế yêu cầu các nhà thuốc phải kết nối với cơ sở dữ liệu dược quốc gia. Biện pháp này nhằm giảm việc sử dụng thuốc mà không cần kê toa cũng như quản lý chất lượng và nguồn gốc thuốc. Tuy nhiên, doanh số bán hàng của các nhà thuốc có thể giảm trong thời gian tới.