|

| Khoảng 138.000 tỉ đồng trái phiếu doanh nghiệp trong lĩnh vực bất động sản đến hạn trả vào 2-3 năm tới |

|

| Khoảng 138.000 tỉ đồng trái phiếu doanh nghiệp trong lĩnh vực bất động sản đến hạn trả vào 2-3 năm tới |

|

| Con vờ vờ - loại côn trùng được coi là đặc sản chỉ có tại sông Hồng. (Ảnh: Bếp Ngư ông). |

|

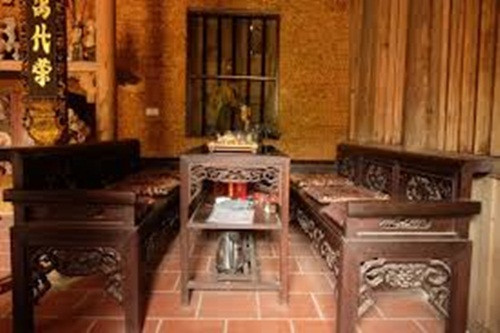

| Trường kỷ là một trong những món đồ nội thất không thể thiếu trong mỗi gia đình Việt giàu có thời xưa. Ảnh: Đồ gỗ chung cổ |

Tại khu vực trụ sở Bưu điện tỉnh Hà Nam cũ (nay là phường Phủ Lý, Ninh Bình) bất ngờ xảy ra hỏa hoạn lớn khiến cột khói đen bốc cao hàng chục mét.

Lực lượng Cảnh sát Phòng cháy, chữa cháy và Cứu nạn, cứu hộ, Công an thành phố Đà Nẵng vừa giải cứu kịp thời 3 nạn nhân mắc kẹt trong thang máy bệnh viện Đa khoa Quảng Nam.

Với tổng mức đầu tư 21.860 tỷ đồng, cụm phục vụ tổ chức APEC 2027 bao gồm Trung tâm Hội nghị và Triển lãm, Nhà biểu diễn đa năng... đang được thi công thần tốc.

Người phụ nữ được người nhà khai tử cách đây 5 năm bỗng dưng “sống lại”, đề nghị xóa khai tử. Công an Thanh Hóa đã làm rõ hành vi “giả chết trục lợi bảo hiểm”.

Bà La Thị Thanh bị khởi tố do buông lỏng quản lý liên quan đến vụ khai thác khoáng sản trái phép tại Hoàng Su Phì gây thiệt hại lớn cho ngân sách nhà nước.

Thủ đoạn Lê Trung Khoa là sử dụng AI, Deepfake để giả mạo âm thanh, hình ảnh của lãnh đạo Đảng, Nhà nước, cắt ghép, giật tít gây sốc, kiếm lợi bất chính.

Hai đối tượng Phạm Trung Hiếu và Nguyễn Tấn Bình cùng trú tại xã Tân Kỳ (Hải Phòng) có hành vi lạng lách, ném vỏ chai bia vào lực lượng Công an.

Các loại nhân bánh mì do cơ sở Hồng Vân cung cấp gồm chả bò, chả heo, bơ và ớt rim đều cho kết quả dương tính với vi khuẩn Salmonella spp.

Hỏa hoạn bùng phát lúc 3h tại căn nhà trên đường Bùi Thị Xuân, phường Xuân Hương - Đà Lạt, khiến 4 người mắc kẹt, lực lượng PCCC kịp thời cứu nạn.

Cơ quan điều tra xác định, từ đầu năm 2025 đến nay, Nguyễn Văn Đài phát tán hơn 3.500 bài viết, video nội dung bịa đặt, xuyên tạc.

Công an TP Hà Nội đã lập danh sách 2.102 học sinh vi phạm, gửi đến Sở Giáo dục và Đào tạo Hà Nội để phối hợp chấn chỉnh, giáo dục.

TP HCM ban hành kế hoạch đưa Trung tâm Phục vụ hành chính công Thành phố vào hoạt động tại số 43 Nguyễn Văn Bá, phường Thủ Đức, từ ngày 31/12.

Sau 7 ngày vận hành, hệ thống đã phát hiện 1.020 trường hợp vi phạm, chủ yếu không chấp hành hiệu lệnh đèn tín hiệu, không đội mũ bảo hiểm…

Người dân phường Phong Phú (TP Huế) vừa kịp thời ứng cứu, đưa 2 ngư dân tỉnh Quảng Trị gặp nạn trên biển vào bờ an toàn.

Cơ quan điều tra xác định, từ đầu năm 2025 đến nay, Nguyễn Văn Đài phát tán hơn 3.500 bài viết, video nội dung bịa đặt, xuyên tạc.

Thủ đoạn Lê Trung Khoa là sử dụng AI, Deepfake để giả mạo âm thanh, hình ảnh của lãnh đạo Đảng, Nhà nước, cắt ghép, giật tít gây sốc, kiếm lợi bất chính.

Đang vận chuyển lượng lớn pháo hoa nổ đi tiêu thu, đối tượng Lê Văn Đức đã bị lực lượng chức năng tỉnh Hà Tĩnh bắt quả tang.

Tại khu vực trụ sở Bưu điện tỉnh Hà Nam cũ (nay là phường Phủ Lý, Ninh Bình) bất ngờ xảy ra hỏa hoạn lớn khiến cột khói đen bốc cao hàng chục mét.

Bà La Thị Thanh bị khởi tố do buông lỏng quản lý liên quan đến vụ khai thác khoáng sản trái phép tại Hoàng Su Phì gây thiệt hại lớn cho ngân sách nhà nước.

Phòng cảnh sát giao thông (CSGT) Công an TP. Huế đồng loạt triển khai nhiều biện pháp quyết liệt nhằm giữ vững trật tự an toàn giao thông trên địa bàn.

Hai đối tượng Phạm Trung Hiếu và Nguyễn Tấn Bình cùng trú tại xã Tân Kỳ (Hải Phòng) có hành vi lạng lách, ném vỏ chai bia vào lực lượng Công an.

Người phụ nữ được người nhà khai tử cách đây 5 năm bỗng dưng “sống lại”, đề nghị xóa khai tử. Công an Thanh Hóa đã làm rõ hành vi “giả chết trục lợi bảo hiểm”.

Lực lượng Cảnh sát Phòng cháy, chữa cháy và Cứu nạn, cứu hộ, Công an thành phố Đà Nẵng vừa giải cứu kịp thời 3 nạn nhân mắc kẹt trong thang máy bệnh viện Đa khoa Quảng Nam.

Khi kiểm tra số phế liệu vừa mua, chị Đào Thị Hương (Hà Tĩnh) bất ngờ phát hiện bên trong chiếc két sắt hỏng có một số vàng, nên đã trình báo cơ quan Công an.

Nguyễn Nam Khánh, cựu cán bộ thuộc Văn phòng Chính phủ bị đề nghị truy tố về tội "Lợi dụng ảnh hưởng với người có chức vụ, quyền hạn để trục lợi".

Với tổng mức đầu tư 21.860 tỷ đồng, cụm phục vụ tổ chức APEC 2027 bao gồm Trung tâm Hội nghị và Triển lãm, Nhà biểu diễn đa năng... đang được thi công thần tốc.

Hỏa hoạn bùng phát lúc 3h tại căn nhà trên đường Bùi Thị Xuân, phường Xuân Hương - Đà Lạt, khiến 4 người mắc kẹt, lực lượng PCCC kịp thời cứu nạn.

Các loại nhân bánh mì do cơ sở Hồng Vân cung cấp gồm chả bò, chả heo, bơ và ớt rim đều cho kết quả dương tính với vi khuẩn Salmonella spp.

Lực lượng chức năng tỉnh Quảng Trị vừa phát hiện, bắt quả tang một đối tượng tàng trữ hơn 900 viên ma tuý tổng hợp.

Trước nguy cơ ô nhiễm môi trường, UBND tỉnh Phú Thọ yêu cầu kiểm tra, giám sát chặt, kiên quyết xử lý các cơ sở tái chế phế liệu vi phạm pháp luật.