|

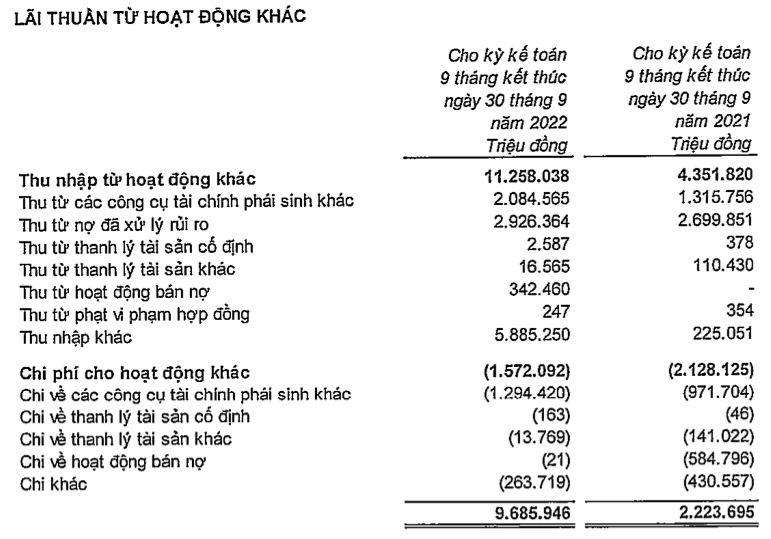

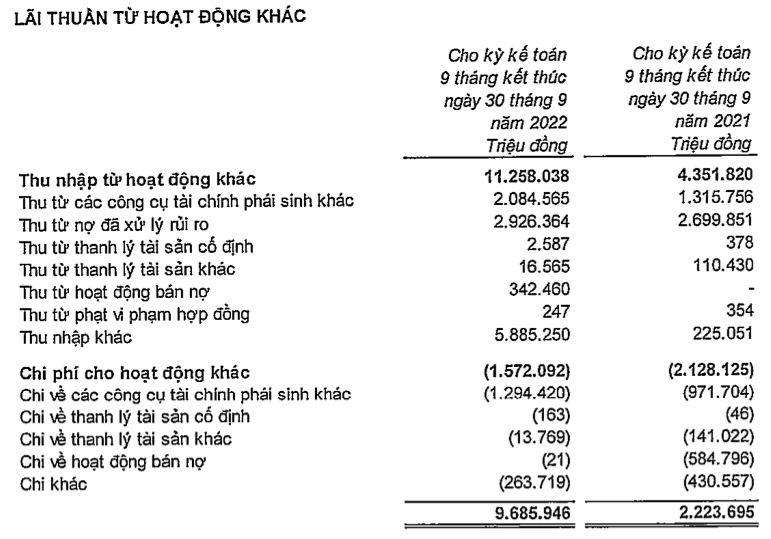

| Lãi thuần từ hoạt động khác của VPBank |

|

|

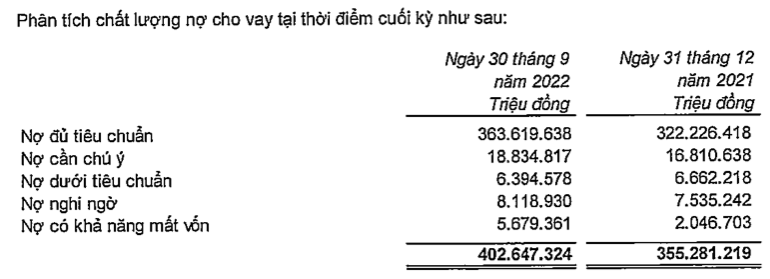

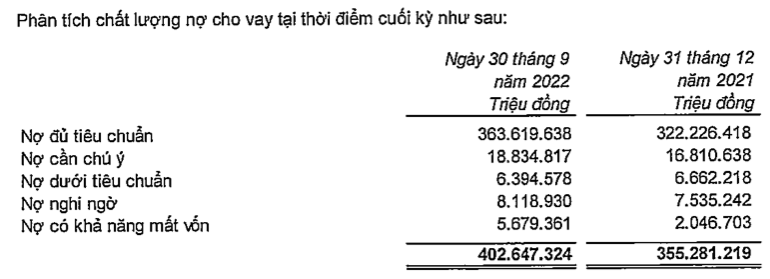

| Chất lượng nợ cho vay của VPBank |

|

| Lãi thuần từ hoạt động khác của VPBank |

|

|

| Chất lượng nợ cho vay của VPBank |

|

| Chủ nhiệm Ủy ban Tài chính Ngân sách Nguyễn Phú Cường - Ảnh: Quochoi.vn |

Tại chung cư trong Khu tái định cư Đông Hội, xã Đông Anh, Hà Nội, một nam sinh lớp 9 rơi từ tầng 16 xuống đất và tử vong.

Lực lượng Cảnh sát đường thủy Hà Nội phối hợp các đơn vị nghiệp vụ bắt giữ 2 phương tiện đang khai thác cát trái phép trên tuyến sông Cầu.

Một đô vật không may gặp chấn thương nghiêm trọng trong lúc thi đấu tại hội vật ở xã Kim Anh (Hà Nội) và tử vong sau đó. Vụ việc khiến nhiều người chứng kiến bàng hoàng.

Bà Nguyễn Thị Kim Tiến, nguyên Bộ trưởng Bộ Y tế được xác định có trách nhiệm trong những sai phạm xảy ra tại Bệnh viện Bạch Mai và Bệnh viện Việt Đức cơ sở 2.

Tàu du lịch Signature QN-7269 xảy ra sự cố cháy, trên tàu có 30 khách và 11 thuyền viên. May mắn không có thiệt hại về người.

Từ ngày 1/3/2026, quy định cấp mã định danh cho từng bất động sản sẽ có hiệu lực.

Chính phủ ban hành Nghị định 54/2026/NĐ-CP sửa đổi hàng loạt quy định về nhà ở, bất động sản.

Trong lúc đi bộ qua đường ray, người phụ nữ ở tỉnh Quảng Trị đã bị tàu hoả tông tử vong tại chỗ.

Nhóm thiếu niên có hành vi tụ tập, mang theo hung khí, điều khiển xe máy lạng lách, đánh võng trên các tuyến đường ở TP Huế để quay video đăng lên mạng xã hội.

Cựu Bộ trưởng Y tế Nguyễn Thị Kim Tiến thừa nhận đã nhiều lần nhận tổng cộng 7,5 tỷ đồng của các thuộc cấp, song không thỏa thuận về việc đưa nhận tiền.

Một người dân ở tỉnh Quảng Trị đã tự nguyên giao nộp cá thể tê tê quý hiếm cho cơ quan chức năng để thả về môi trường tự nhiên.

Chiếc thuyền chở 11 người đi xem đua ghe ở lễ hội cầu ngư làng Thai Dương Hạ (TP Huế) bất ngờ bị lật chìm, khiến hai mẹ con tử vong.

Vợ chồng anh Chử Đức Chiến và chị Bùi Thị Thu Huyền được tín nhiệm giao nhiệm vụ thực hiện nghi thức "Linh tinh tình phộc" trong 11 năm liên tiếp.

Cựu Bộ trưởng Y tế Nguyễn Thị Kim Tiến thừa nhận đã nhiều lần nhận tổng cộng 7,5 tỷ đồng của các thuộc cấp, song không thỏa thuận về việc đưa nhận tiền.

Dự báo thời tiết 28/2/2026, miền Bắc bước vào đợt nắng kéo dài trước khi không khí lạnh tràn về gây mưa rét.

Cựu Bộ trưởng Y tế Nguyễn Thị Kim Tiến bị cáo buộc có vai trò xuyên suốt, cùng đồng phạm gây thiệt hại 803 tỷ dự án Bệnh viện Bạch Mai và Bệnh viện Việt Đức 2.

Thông qua thiết bị nghiệp vụ, CSGT ghi nhận xe Porsche biển số TPHCM lưu thông với tốc độ 141km/h, vượt 51km/h so với quy định trên cao tốc Cam Lâm - Vĩnh Hảo.

Tàu du lịch Signature QN-7269 xảy ra sự cố cháy, trên tàu có 30 khách và 11 thuyền viên. May mắn không có thiệt hại về người.

Lãnh đạo tỉnh Lâm Đồng đánh giá cao đóng góp của báo chí trong phát triển kinh tế - xã hội, vận hành chính quyền mới, mong tiếp tục đồng hành trước thềm bầu cử.

Biến khách sạn thành nơi chứa mại dâm, bà chủ cùng 4 nhân viên lễ tân lĩnh án tù sau khi thu lợi hơn 31 triệu đồng.

Kiểm tra đột xuất hai kho lạnh, lực lượng chức năng phát hiện gần 6 tấn xương, đuôi, chân trâu bò bốc mùi, không rõ nguồn gốc, chuẩn bị bán ra thị trường.

Dùng chiêu “việc nhẹ, lương cao” từ 15–17 triệu đồng/tháng, 3 phụ nữ ở Nghệ An đã dụ dỗ 13 người sang Lào làm việc cho các công ty lừa đảo, thu lợi bất chính.

Sau cãi vã, Bảo dùng dao chém nhóm đối phương, gây tử vong và bị thương tích, đang bị điều tra theo pháp luật.

Nạn nhân là một phụ nữ trung niên, đã lợi dụng sơ hở của nhóm cướp để tháo chạy thoát thân trước khi bị chúng toan tính bán sang Campuchia.

Đội CSGT đường bộ số 1 (Công an tỉnh Phú Thọ) xử phạt 10 trường hợp mô tô vượt rào chắn, vượt đường ngang khi đèn đỏ bật sáng, tước GPLX 2 tháng.

Từ “mệnh lệnh” của lãnh đạo C08, lực lượng CSGT TP HCM đã bố trí lực lượng tuần tra xử phạt hàng loạt trường hợp vi phạm an toàn giao thông (ATGT) đường sắt.

Một đô vật không may gặp chấn thương nghiêm trọng trong lúc thi đấu tại hội vật ở xã Kim Anh (Hà Nội) và tử vong sau đó. Vụ việc khiến nhiều người chứng kiến bàng hoàng.

Từ ngày 1/3/2026, quy định cấp mã định danh cho từng bất động sản sẽ có hiệu lực.

Chính phủ ban hành Nghị định 54/2026/NĐ-CP sửa đổi hàng loạt quy định về nhà ở, bất động sản.

Bà Nguyễn Thị Kim Tiến, nguyên Bộ trưởng Bộ Y tế được xác định có trách nhiệm trong những sai phạm xảy ra tại Bệnh viện Bạch Mai và Bệnh viện Việt Đức cơ sở 2.